債市配置力量與走向 投資管理策略分析

債券市場作為資本市場的重要組成部分,其配置力量與走向對投資者而言具有舉足輕重的意義。在當前經濟環(huán)境下,債市投資管理需重點關注政策動向、流動性變化以及風險收益平衡,以優(yōu)化資產配置。

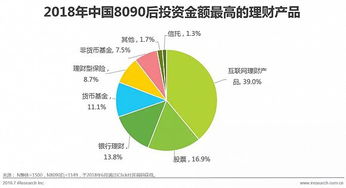

債市的配置力量主要來源于機構投資者和個人投資者。銀行、保險公司和養(yǎng)老金等機構通常偏好長期國債和高信用等級的債券,以匹配其負債端需求。而個人投資者則更傾向于流動性較高的短期債券或債券基金。隨著綠色債券和ESG(環(huán)境、社會、治理)投資興起,可持續(xù)投資正成為債市的新配置力量,推動資金流向符合環(huán)保和社會責任標準的債券品種。

債市的走向受多重因素影響。宏觀經濟指標如GDP增長率、通貨膨脹率和就業(yè)數據,直接影響央行貨幣政策,進而左右利率水平。例如,在通脹壓力上升時,央行可能加息,導致債券價格下跌;反之,在經濟放緩時,降息預期會推升債券需求。地緣政治風險和全球市場波動也常引發(fā)債市避險情緒,促使投資者轉向高質量政府債券。從技術面看,債券收益率曲線的形態(tài)變化,如平坦化或陡峭化,可預示經濟周期階段,為投資決策提供參考。

在投資管理層面,債市配置需采取多元化策略以應對不確定性。投資者應結合久期管理、信用分析和流動性評估,構建均衡的債券組合。例如,在預期利率上升時,可縮短久期以減少利率風險;在信用環(huán)境改善時,適度增加高收益?zhèn)蕴嵘貓蟆@醚苌ぞ呷缋驶Q或國債期貨,可以對沖市場波動風險。

債市走向將更加依賴數據驅動和科技賦能。人工智能和大數據分析正幫助投資者更精準地預測利率變動和違約概率。隨著全球碳中和目標的推進,綠色債券市場預計將快速增長,為投資者提供新的機遇。高債務水平和潛在的通脹風險仍需警惕,投資者應保持靈活配置,定期審查投資組合。

債市配置力量和走向的分析是投資管理的關鍵環(huán)節(jié)。通過理解市場驅動力和采用科學策略,投資者可以更好地把握債市機會,實現(xiàn)穩(wěn)健收益。持續(xù)學習和適應市場變化,將是債市投資成功的不二法門。

如若轉載,請注明出處:http://www.qndw.com.cn/product/34.html

更新時間:2026-01-09 01:00:00